Numer konta bankowego

W dzisiejszych czasach gotówka wychodzi już z mody. Obecnie niemal każda transakcja wiąże się z przelewem pieniędzy na konto. Własny rachunek bywa niezastąpiony w wielu codziennych sprawach, m.in. przy zakupach online, wypłacie wynagrodzenia czy do wykonania przelewu weryfikacyjnego przy podejmowaniu pożyczki. Taki numer konta bankowego to swoisty adres do naszego cyfrowego skarbca.

Co to jest numer IBAN ?

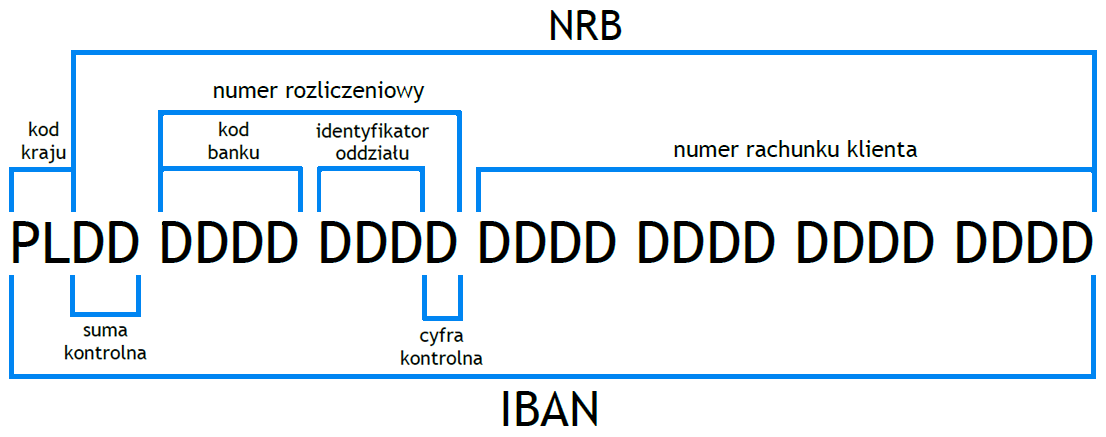

Niewiele osób zdaje sobie sprawę, że numer konta nie jest przypadkowym ciągiem znaków. W różnych krajach banki obowiązują różne standardy numeracji rachunków. W Europie rozpowszechniony jest standard International Bank Account Number (IBAN), choć można go spotkać również na innych kontynentach.

Numer IBAN rozpoczyna się zawsze od dwóch liter, które określane są jako kod kraju. Dla Polski jest to oczywiście PL. Kolejne dwie cyfry numeru rachunku osobistego to tzw. suma kontrolna, która służy do sprawdzenia poprawności numeru IBAN. Reszta znaków w numerze nie powinna przekroczyć 30, ponieważ standardowy numer IBAN składa się maksymalnie z 34 znaków. W przypadku polskich numerów jest to dokładnie 28 znaków.

Co to jest standard NRB ?

O sposobie numeracji rachunków bankowych decyduje Prezes Narodowego Banku Polskiego. Obecnie w tym zakresie stosuje się polski standard NRB, który ma zawsze 26 znaków. Warto zauważyć, że po dodaniu do numeru NRB określonego kodu kraju (np. PL), zostaje on automatycznie przekształcony w numer rachunku zgodny ze standardami IBAN. Podawanie kodu kraju jest jednak zupełnie zbędne w przypadku przelewów krajowych. Natomiast w przypadku przelewów zagranicznych pełny numer oraz kod kraju są już wymagane.

Wygląd numeru bankowego

Wyjaśniliśmy już, że na pełny numer rachunku klienta składa się kod kraju (w formie dwóch liter), suma kontrolna oraz dodatkowy ciąg cyfr. Warto jednak wiedzieć, że po numerze konta można rozpoznać także bank, z którego usług korzysta właściciel numeru. Może to okazać się przydatne na przykład przy określaniu czasu transferu środków z jednego konta na drugie. Kody dużych banków komercyjnych rozpoczynają się zazwyczaj od trzycyfrowej liczby i zera na końcu. Z kolei banki spółdzielcze charakteryzuje pełna czterocyfrowa liczba.

Dla wyjaśnienia warto dodać, że w internecie zazwyczaj zapisujemy numer konta bankowego bez spacji. Ta forma jest zdecydowanie bardziej przyjazna dla komputerów. Z kolei zapisując numer rachunku ręcznie (na przykład na przekazie pocztowym), korzystamy najczęściej z wersji z odstępami. Taki zapis jest bowiem dla człowieka o wiele bardziej czytelny.

Poprawność numeru konta

Każdy z nas ma możliwość samodzielnego sprawdzenia poprawności numeru bankowego. Takie działanie powinno się rozpocząć od sprawdzenia jego długości. Następnie należy przenieść pierwsze znaki numeru na jego koniec i przekształcić litery na ciągi cyfr zgodnie z prawidłowością A – 10, B – 11, C – 22, itd. Dla Polski (PL) to 2521.

Otrzymany w ten sposób numer musimy potraktować jako jedną liczbę i podzielić przez 97. Numer jest prawidłowy, jeśli reszta z jego dzielenia wynosi 1. To właśnie w ten prosty sposób można skontrolować, czy w zapisie nie zaszła żadna pomyłka. Warto jednak pamiętać, że poprawność numeru bankowego nie oznacza, że przelew trafi do właściwego adresata. Pieniądze zostają bowiem przekazane przez bank wprost na wskazany numer rachunku, bez porównywania danych przelewu (np. nazwiska czy adresu) z danymi właściciela konta.

Jak zamknąć konto w banku?

Rezygnacja z numeru telefonicznego sprawia, że trafia on do tzw. puli wolnych numerów. Oznacza to, że z czasem będzie mogła z niego korzystać kolejna osoba. Czy tak samo jest w przypadku numerów kont bankowych?

Po zamknięciu konta osobistego, instytucja finansowa ma obowiązek przechowywania o nim informacji jeszcze przez kilka lat. Oznacza to, że w bankowym systemie numer ten nadal istnieje i jest przypisany do konkretnej osoby. Warto również zaznaczyć, że pula wolnych numerów w przypadku zaledwie jednego banku wynosi aż 10 biliardów. Nie należy się zatem obawiać, że w przyszłości ktoś inny będzie dysponował rachunkiem, który zlikwidowaliśmy.